资产波动率及其模型

资产波动率是金融中最常用的风险度量。本章的目的是理解波动率的特点,学习波动率模型,并获取波动率建模和应用资产波动率的经验。

波动率在金融中有许多重要的应用。它是期权定价和资产分配中的一个关键因素。波动率在计算风险管理中的风险值(Value at Risk, VaR)时有重要作用。

4.1波动率的特征

- 存在波动率聚集(Volatility cluster)(即在某个特定时间段上波动率高,其他时间段上波动率较小)。

- 波动率随着时间的变化是连续的———波动率的跳跃式罕见的。

- 波动率不会散发到无穷———在一个固定的范围内变化。

- 存在杠杆效应(Leverage effect),波动率一般对价格的大幅下降比上升更敏感。

一般有三种类型的波动率度量:

- 波动率是日收益率的条件标准差:这是波动率的常见定义。

- 隐含波动率:根据期权的价格用一个公式,如BS公式来推导出股票价格的波动率。

- 实际波动率:应用一天之内的高频数据来估计得到的日波动率。

4.2模型的结构

用rt表示某项资产在t时刻的对数收益率。波动率的基本思想是,序列{rt}是前后不相关或者低阶前后相关的,但序列不是独立的。

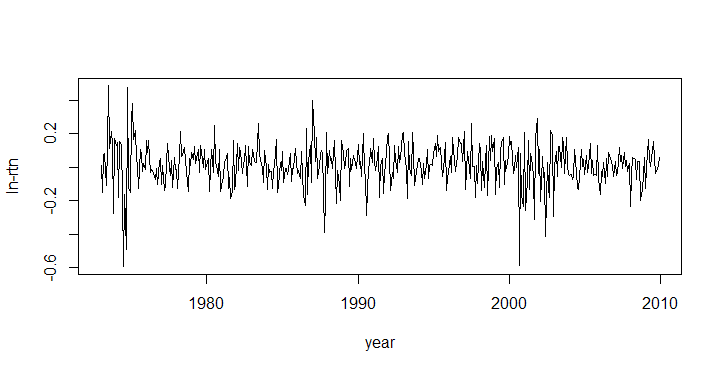

da=read.table("m-intcsp7309.txt",header=T)

intc=log(da$intc+1)

rtn=ts(intc,frequency=12,start=c(1973,1))

plot(rtn,type='l',xlab='year',ylab='ln-rtn')

t.test(intc) # 检验收益率是否为0

Box.test(intc,lag=12,type='Ljung') #混成检验接受原假设——序列不相关

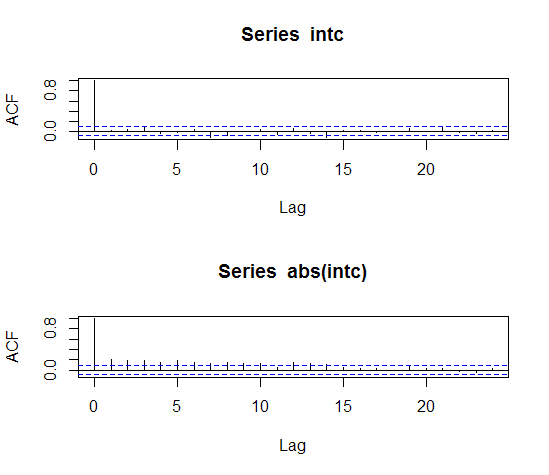

par(mfcol=c(2,1))

acf(intc,lag=24) # ACF plots

acf(abs(intc),lag=24)

Box.test(abs(intc),lag=12,type='Ljung')#拒绝原假设——序列相关

4.3模型的建立

对波动率建立方程需要如下4个步骤: 1. 通过检验序列的前后相关性来简历一个均值方程,消除线性依赖; 2. 对均值方程的残差进行ARCH效应检验; 3. 如果ARCH效应显著,制定一个波动率模型,并对均值方程和波动率方程进行联合估计; 4. 检查模型并改进。

4.4ARCH效应的检验

所谓ARCH效应,简单说就是用均值方程的残差的平方来近似波动率,看其自相关函数是否显著,若显著不为0则可以认为其存在ARCH效应。

y=intc-mean(intc)

Box.test(y^2,lag=12,type='Ljung')$output

Box-Ljung test

data: y^2

X-squared = 92.939, df = 12, p-value = 1.332e-14

可以看到P值非常显著,即显著不为0,则认为这个序列有ARCH效应。

4.5ARCH模型

ARCH模型的基本思想:

- 资产收益率的扰动序列yt是前后不相关的,但不独立;

- yt的不独立性可以用其滞后值的简单二次函数来描述。

4.5.1ARCH模型的性质

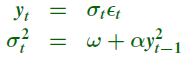

下面是一个ARCH(1)模型:

性质:

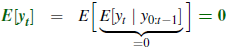

- yt的无条件均值仍然是0,

- yt的无条件方差:

4.5.2ARCH模型的优点和缺点

优点:

- 该模型可以产生波动率聚集;

- 模型的扰动yt有厚尾部。

缺点:

- 无法产生波动率聚集;

- 对参数的限制相当强;

- 波动率的预报值会偏高。

4.5.3Intel股票月对数收益率的例子

通过yt^2的PACF定阶,先建立一个ARCH(3)模型

rt = μ+yt

yt = σtεt

σt2 = ω+α1yt−12+α2yt−22+α3+yt−32

library(fGarch) # Load package

da=read.table("m-intcsp7309.txt",header=T)

intc=log(da$intc+1)

m1=garchFit(~1+garch(3,0),data=intc,trace=F)#fit model

summary(m1)$output

Title:

GARCH Modelling

Call:

garchFit(formula = ~1 + garch(3, 0), data = intc, trace = F)

Mean and Variance Equation:

data ~ 1 + garch(3, 0)

<environment: 0x00000000123ff268>

[data = intc]

Conditional Distribution:

norm

Coefficient(s):

mu omega alpha1 alpha2 alpha3

0.012567 0.010421 0.232889 0.075069 0.051994

Std. Errors:

based on Hessian

Error Analysis:

Estimate Std. Error t value Pr(>|t|)

mu 0.012567 0.005515 2.279 0.0227 *

omega 0.010421 0.001238 8.418 <2e-16 ***

alpha1 0.232889 0.111541 2.088 0.0368 *

alpha2 0.075069 0.047305 1.587 0.1125

alpha3 0.051994 0.045139 1.152 0.2494

---

Signif. codes: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1

可以看到alpha2和alpha3的系数不显著,所以重新拟合一个ARCH(1)模型:

m2=garchFit(~1+garch(1,0),data=intc,trace=F)

summary(m2)$output

Title:

GARCH Modelling

Call:

garchFit(formula = ~1 + garch(1, 0), data = intc, trace = F)

Mean and Variance Equation:

data ~ 1 + garch(1, 0)

<environment: 0x000000001146bf78>

[data = intc]

Conditional Distribution:

norm

Coefficient(s):

mu omega alpha1

0.013130 0.011046 0.374976

Std. Errors:

based on Hessian

Error Analysis:

Estimate Std. Error t value Pr(>|t|)

mu 0.013130 0.005318 2.469 0.01355 *

omega 0.011046 0.001196 9.238 < 2e-16 ***

alpha1 0.374976 0.112620 3.330 0.00087 ***

---

Signif. codes: 0 ‘***’ 0.001 ‘**’ 0.01 ‘*’ 0.05 ‘.’ 0.1 ‘ ’ 1

现在模型的系数全部显著。

4.6GARCH模型

GARCH(1,1)=ARCH(oo)

GACH(1,1)模型等价于无穷阶的ARCH模型,其形式如下:

rt = μ+yt

yt = σtεt

σt2 = ω+αyt−12+βσt−12

4.6.1实例说明

ARCH模型的建模过程也适用于GARCH模型。一般GARCH(1,1)就够用了。

library(fGarch)

m4=garchFit(~1+garch(1,1),data=intc,trace=F)

summary(m4)

v1=volatility(m4) # Obtain volatility

resi=residuals(m4,standardize=T) # Standardized residuals

vol=ts(v1,frequency=12,start=c(1973,1))

res=ts(resi,frequency=12,start=c(1973,1))

par(mfcol=c(2,1)) # Show volatility and residuals

plot(vol,xlab='year',ylab='volatility',type='l')

plot(res,xlab='year',ylab='st. resi',type='l') $output

Coefficient(s):

mu omega alpha1 beta1

0.01126568 0.00091902 0.08643831 0.85258554

Std. Errors:

based on Hessian

Error Analysis:

Estimate Std. Error t value Pr(>|t|)

mu 0.0112657 0.0053931 2.089 0.03672 *

omega 0.0009190 0.0003888 2.364 0.01808 *

alpha1 0.0864383 0.0265439 3.256 0.00113 **

beta1 0.8525855 0.0394322 21.622 < 2e-16 ***

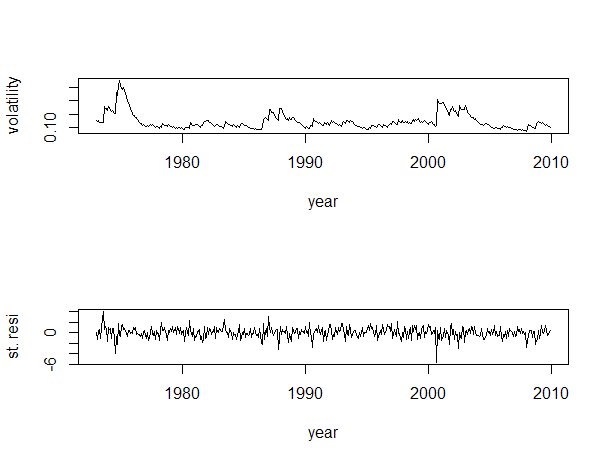

可以看到系数都显著,下面是波动率序列和残差序列:

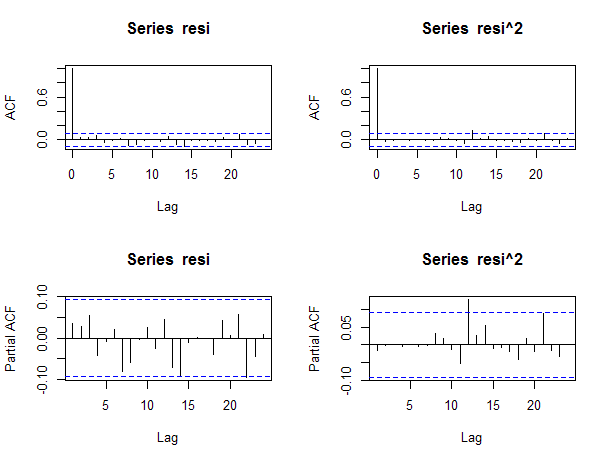

par(mfcol=c(2,2)) # Obtain ACF & PACF

acf(resi,lag=24)

pacf(resi,lag=24)

acf(resi^2,lag=24)

pacf(resi^2,lag=24)

#绘制at和at^2的ACF和PACF

这些ACF和PACF确认了拟合模型充分刻画了对数收益率序列的条件均值和方差。

4.7指数GARCH模型

Nelson(1991)提出了指数GARCH模型(EGARCH)模型。具体地,为了允许在模型中体现正的和负的资产收益率的非对称效应,形式如下:

能体现杠杆效应的还有TGARCH、APGARCH等。